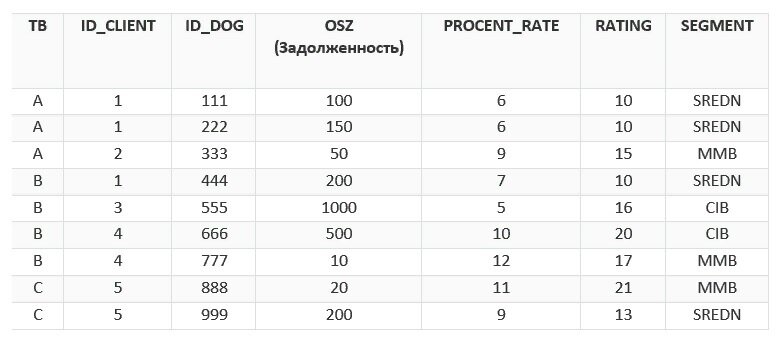

В сфере финансовых услуг все большую роль играют микрофинансовые организации, предоставляя клиентам гибкие варианты финансовой поддержки. Деятельность МФО 2023 охватывает широкий спектр потребителей, предоставляя им доступ к быстрым и удобным решениям.